La Agencia Tributaria ha introducido múltiples cambios en la introducción de los inmuebles en el impuesto sobre la Renta de las Personas Físicas de 2019, ya que amplía bastante la información solicitada de los inmuebles con respecto a ejercicios anteriores, principalmente la relativa a inmuebles arrendados, y centraliza en una misma ficha de Inmueble todos los datos de cada inmueble independientemente de los diferentes estados que haya podido tener a lo largo de 2019.

Renta: Cómo declarar un inmueble arrendado

¿Qué datos debemos incluir este año en la aplicación de renta MsRenta para declarar un inmueble arrendado?

1-Pestaña “Datos generales”.

o Titularidad.

o Clave de rendimiento “Inm. Arrendados (IA)”

o Datos generales del inmueble, si tiene o no referencia, y la naturaleza (urbano o rústico).

o Valoración: Debemos indicar Valor Catastral, Construcción y Suelo, además este año la Agencia Tributaria solicita el Valor de Adquisición, información necesaria para el cálculo de la amortización.

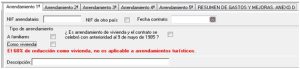

2-Pestaña “(IA) Arrendamiento.

o NIF del arrendatario

o Fecha de contrato, esta fecha será de obligado cumplimiento en el caso de marcar que el inmueble está arrendado como vivienda.

o Indicaremos los días arrendados.

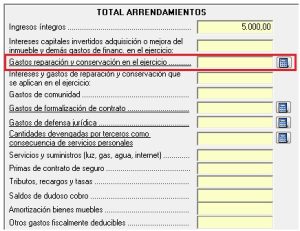

o Introduciremos los ingresos y gastos. Respecto a los gastos, este año se han introducido un “Anexo D” para reflejar información adicional sobre los gastos relacionados con bienes inmuebles arrendados.

Esta página solicita los NIF de los proveedores que han realizado obras o prestado servicios en cada inmueble y el importe de cada operación.

Hay apartados para incluir la información relativa a gastos de reparación y conservación, a gastos de formalización del contrato, a gastos de defensa jurídica, a otras cantidades devengadas por terceros por servicios personales y a obras de mejora realizadas en el inmueble.

Para introducirlos nos tendremos que situar en la parte izquierda de la ventana de introducción de datos, y vemos unas casillas cuya descripción aparece subrayada y a su derecha tiene un botón con un icono similar al de una calculadora.

Si pinchamos sobre el icono de la calculadora, se nos abre otra pantalla para la introducción de los datos

Estos datos del “Anexo D” son de cumplimentación voluntaria aunque la Agencia Tributaria avisa de que esta información servirá para “agilizar la tramitación de las devoluciones y reducir el número de requerimientos”.

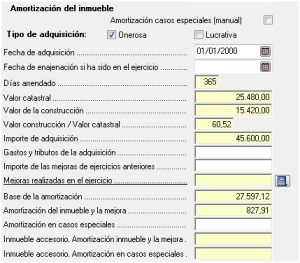

o Amortización del inmueble.

Como norma general la amortización se calculará de forma automática en base a los datos que solicita la declaración, y sólo se puede introducir un valor de amortización diferente, y para ello marcaremos la casilla “Amortización en casos especiales (manual)”si se dan algunos de los siguientes supuestos:

-Si se tiene el usufructo de todo o parte del inmueble.

-Si se ha adquirido de forma diferenciada el suelo y la construcción.

-Si en el año se ha adquirido o transmitido parte del inmueble.

-Si sólo se ha alquilado una parte del inmueble.

-Si una parte del inmueble se ha adquirido de forma onerosa y otra de forma lucrativa.

-Si el inmueble no tiene asignado valor catastral.

Este año la Agencia Tributaria solicita los siguientes datos para poder realizar la amortización del inmueble:

-Deberá indicar necesariamente si la adquisición del inmueble es a título oneroso o a título lucrativo (inmuebles adquiridos por herencia, donación). Si una parte la adquirió a título oneroso y otra a título lucrativo deberá marcar las dos casillas.

-Fecha de adquisición. Si existiera más de una fecha se indicará la correspondiente a la primera adquisición.

-Indicará la fecha de transmisión si ésta se produjo en 2019.

-El número de días de duración del contrato de arrendamiento, valor catastral, valor de la construcción, valor de adquisición (En las adquisiciones a título oneroso es el importe real de la adquisición, y en las adquisiciones a título lucrativo se tomará por importe real de adquisición el valor asignado a efectos del impuesto de Sucesiones y Donaciones), porcentaje que representa el valor de construcción respecto al valor catastral, estos datos los traspasa automáticamente el programa.

– El importe de los gastos y tributos que correspondan a la adquisición del inmueble satisfechos por el adquiriente.

-Deberá indicar el importe de las mejoras realizadas en ejercicios anteriores.

-En el caso de mejoras realizadas en 2019 tendrá que consignar el importe y los días de amortización. Tenga en cuenta que con carácter general la mejora afecta a la construcción por lo que no se excluirá de la misma la parte que corresponde al suelo. Los datos relativos al NIF de quien realizó la obra o servicio y la fecha de realización de la mejora son de cumplimentación voluntaria.