Durante el periodo de la declaración de la renta, suele surgir siempre la misma pregunta entre padres que no tienen un vínculo matrimonial: ¿Se puede hacer la declaración conjunta sin estar casados cuando hay hijos comunes?

En la actualidad, sólo uno de sus miembros (padre o madre) puede formar unidad familiar con los hijos (menores de edad o mayores incapacitados judicialmente sujetos a patria potestad prorrogada o rehabilitada) y, en consecuencia, optar por la tributación conjunta. El otro miembro de la pareja debe declarar de forma individual.

Renta – Declaración conjunta hijos sin matrimonio

En dicha declaración se aplicará una reducción de la base imponible de 2.150 euros anuales, con carácter previo a las reducciones por aportaciones y contribuciones a sistemas de previsión social, incluidos los constituidos a favor de personas con discapacidad, así como a patrimonios protegidos de las personas con discapacidad y a la Mutualidad de previsión social de deportistas profesionales previstas en la Ley del IRPF. Esta reducción se aplicará, en primer lugar, a la base imponible general sin que pueda resultar negativa como consecuencia de tal minoración. El remanente, si lo hubiera, minorará la base imponible del ahorro, que tampoco podrá resultar negativa.

No se aplicará esta última reducción cuando el contribuyente conviva con el padre o la madre de alguno de los hijos que forman parte de su unidad familiar.

Para informar en nuestro programa de renta MsRenta que se quiere realizar la declaración conjunta con los hijos, al dar de alta la unidad familiar del declarante, se debe marcar la casilla “Declarante adicional”, que hay a la izquierda del NIF del descendiente.

Si se ha accedido a la unidad familiar desde dentro de la declaración de la renta, se debe salir de la declaración para que el programa actualice los datos.

Tendremos que diferenciar los siguientes casos:

Tributación conjunta Renta

Que el descendiente conviva con uno de los padres en los casos de separación legal o cuando no existe vínculo matrimonial.

Si el descendiente tiene rentas superiores a 1.800 euros y no ha presentado renta, el padre o la madre que tributa conjuntamente con los descendientes que forman parte de la unidad familiar, aplicará íntegramente el mínimo por descendientes correspondiente a esos descendientes, y el otro progenitor no tendrá derecho al mínimo.

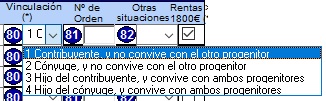

En este caso tenemos que indicar en la casilla “Vinculación” la opción “1 Contribuyente, y no convive con el otro progenitor”; calculando en la renta la reducción por tributación conjunta y aplicando el mínimo por descendiente íntegramente al padre/madre con el que tributa conjuntamente.

Si el descendiente no tiene rentas superiores a 1.800 euros, el mínimo por descendientes se distribuirá entre los padres con el que conviva el descendiente por partes iguales, aún cuando uno de ellos tribute conjuntamente con los hijos. Esta misma regla resulta aplicable en los casos en que los hijos sometidos a guardia y custodia compartida tributan conjuntamente con uno de sus progenitores.

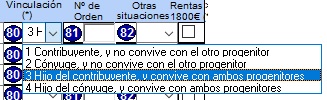

En este caso tendremos que indicar la vinculación “3 Hijo del contribuyente y convive con ambos progenitores”, para informar al programa de que sólo debe aplicar el 50% de ese mínimo, incluso aunque se hiciese conjunta porque hay otro progenitor que puede aplicar el otro 50%.

Que el descendiente conviva con ambos padres cuando no existe vínculo matrimonial.

No se aplicará la reducción por tributación conjunta cuando el contribuyente conviva con el padre o la madre de alguno de los hijos que forman parte de su unidad familiar.

En este caso tendremos que indicar en el campo “Vinculación” la opción “3 Hijo del contribuyente y convive con ambos progenitores” y en el campo “Otras situaciones” también la opción “3 Hijo/a del declarante convive con el otro progenitor sin matrimonio”.

En este caso no aplicará la reducción por tributación conjunta y aplicará el 50% del mínimo del descendiente a cada uno de los progenitores.

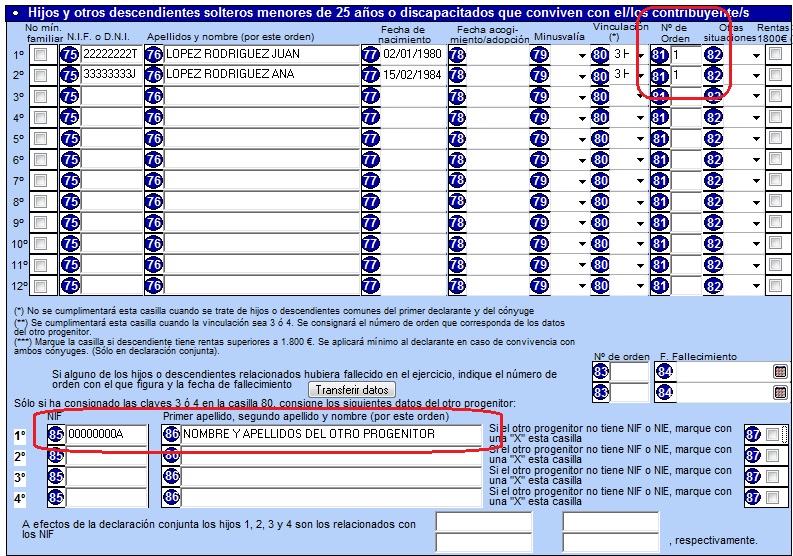

En el caso que se haya utilizado en los hijos la «Vinculación=3» o «Vinculación=4», debemos indicar en la pág. 2 (casillas 85 y 86) el nombre y NIF del otro progenitor, y como novedad este año se ha incluido una columna nueva, llamada “Nº de orden”, en el apartado de “Hijos y otros descendientes”, donde hay que poner el nº de orden del progenitor al que corresponde cada uno de los hijos.

Por ejemplo, si hay 2 descendientes del mismo progenitor, en ambos descendientes debemos poner el número de orden 1, que es el que corresponde a su progenitor.

¿Dudas sobre la declaración conjunta con hijos? Contacta con nuestro equipo de soporte.