Si una vez presentada la declaración del IRPF, el contribuyente advierte errores u omisiones en los datos declarados, debe presentar una declaración complementaria o una rectificación de su autoliquidación.

La diferencia en presentar una u otra, es para quien haya sido el perjuicio. Si es para el contribuyente será una rectificativa, y si es para la Agencia Tributaria, una complementaria.

Cómo realizar una complementaria en MsRenta

En ambos casos el proceso a realizar en la aplicación MsRenta sería el siguiente:

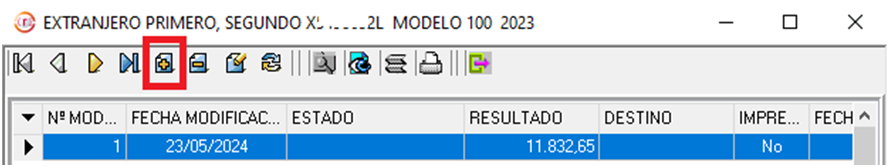

- Lo primero sería duplicar la renta original, de tal forma que la declaración inicial no sería modificada, para así realizar los cambios sobre la nueva declaración generada. Para ello entramos en la declaración de la renta presentada y cuando salga la pantalla con el resultado de la declaración original, le damos al signo +.

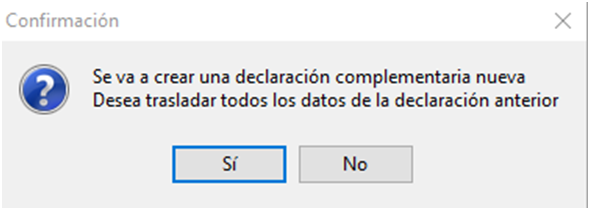

El programa le avisa que se va a crear una declaración complementaria nueva, que si desea trasladar todos los datos de la declaración anterior, le diremos que sí, y ya sobre esta nueva declaración se deben hacer los cambios necesarios.

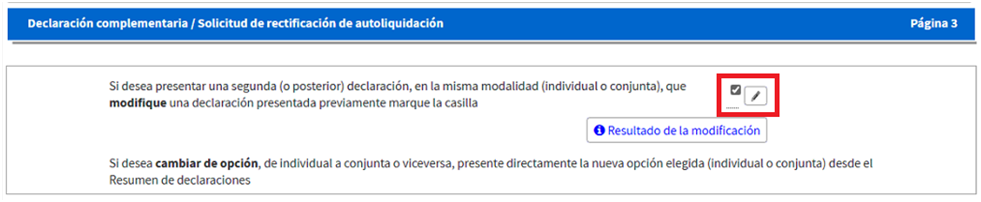

En este momento, la aplicación tratará la declaración como complementaria, marcando por defecto la casilla 122 de la página 3, cuestión que el usuario tendrá que revisar.

- Añadimos o modificamos los datos en la nueva declaración que va a dar como resultado una declaración complementaria o rectificativa; de esta forma la nueva declaración comprenderá, además de los datos reflejados en la autoliquidación originaria, los de nueva inclusión o modificación.

Debemos hacer el cálculo de la declaración y comparar el resultado de la declaración inicial con la nueva que acabamos de realizar.

- Entrar en la página 3 y marcar la casilla correspondiente, dependiendo de si se trata de una declaración complementaria o rectificativa.

- Si se trata de una Autoliquidación complementaria, marcaremos una casilla de la 107 a la 122. Si se trata de una de una rectificación de autoliquidación, marcaremos la casilla 127.

- Por último, debemos entrar en la página 19.

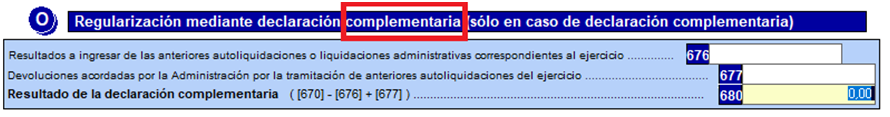

Si se trata de una complementaria informaremos datos en las casillas 676 a la 680.

Si se trata de una rectificación debemos informar datos en las casillas 681 a la 686.

A continuación vamos a explicar en qué casos hay que presentar complementaria o rectificativa y las casillas que debemos marcar.

Perjuicio para la Agencia Tributaria – Complementaria

- Cuando se haya realizado un ingreso inferior al que legalmente hubiera correspondido.

- Cuando se haya realizado una devolución superior a la procedente.

- Cuando se haya producido alguna circunstancia que motiven la pérdida del derecho o exención ya aplicada en una declaración anterior.

- Cuando se vaya a solicitar una devolución inferior a la autoliquidada en la declaración originaria, y la administración no haya realizado aún la devolución.

En la página 3 debemos marcar la casilla correspondiente según la causa por la que se presenta dicha declaración complementaria.

A continuación debemos entrar en la página 19 y rellenar las casillas que correspondan del apartado O “Regulación mediante declaración complementaria (sólo en caso de declaración complementaria)”.

En la casilla 676 se informará del resultado a ingresar en la primera declaración (aunque por estar domiciliado se lo hayan cobrado aún).

En la casilla 677 se informará del importe recibido (devolución ya realizada por la Agencia Tributaria)

En la casilla 680 el programa calculará el importe a pagar de más en el caso que la primera declaración fuese positiva, o bien se le sumará la devolución percibida, si resultó a devolver; el resultado obtenido es la cuota que deberá ser ingresada como consecuencia de la declaración complementaria.

Cuando la devolución de la primera declaración no se haya producido, en la página 3, hay que marcar la casilla 107 e indicar el importe solicitado de la devolución, y en este caso no aparecerá información alguna en la página 19.

Importante: El ingreso de las autoliquidaciones complementarias, sea cual sea el ejercicio que es objeto de regularización, nunca podrá fraccionarse en dos plazos.

Perjuicio para el contribuyente – Rectificativa

Cuando el contribuyente quiera modificar una autoliquidación del IRPF presentada porque resulta:

- Una cantidad a devolver superior a la autoliquidada,

- Un importe a ingresar inferior a la autoliquidada,

- O el resultado se mantiene.

La Agencia tributaria también permite la presentación de un escrito dirigido a la Dependencia o Sección de Gestión de la Delegación o Administración de la Agencia Tributaria correspondiente a su domicilio habitual, haciendo constar claramente los errores u omisiones padecidos, y acompañando justificación suficiente de los mismos.

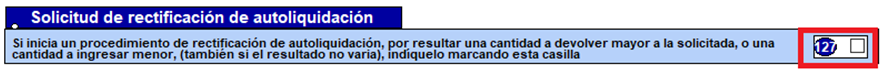

En la página 3 debemos marcar la casilla correspondiente a “Solicitud de rectificación de autoliquidaciones”; a diferencia de las declaraciones complementarias sólo existe una casilla, que es la 127.

A continuación debemos entrar en la página 19 y rellenar las casillas correspondientes al apartado “Mediante rectificación de autoliquidación (del ejercicio)”.

En la casilla 681 tendremos que informar del resultado a ingresar de la declaración anterior, aunque el importe no le haya sido cobrado por estar domiciliado.

En la casilla 682 indicaremos el resultado a devolver como consecuencia de la tramitación de anteriores autoliquidaciones correspondientes al ejercicio 2023, aunque no le haya sido devuelto.

En la casilla 686 deberá hacerse constar el número de justificante de la autoliquidación cuya rectificación se solicita y, en caso de que se solicite una devolución, el código de cuenta IBAN en el que solicita se efectúe la devolución cuando se trate de un país o territorio que pertenezca a la Zona Única de Pagos en Euros (SEPA) o, en su caso, Código SWIFT/BIC.

Importante: Al realizar la validación de las declaraciones rectificativas, siempre saldrá un mensaje “el número de justificante no es válido”, esto es debido a que la web donde se envía la validación del impuesto, es distinta a la web de presentación de la renta, pero ésto NO va a impedir su presentación.

En algunas ocasiones, la Agencia Tributaria valida la renta pero al cargarla luego en Renta Web, da un error de validación, si le damos a ir al aviso, nos lleva a esta pantalla:

Tendremos que entrar en el lápiz y verificar la información.