la inversión del sujeto pasivo.

La Ley 7/2012, de 29 de octubre (BOE 30-12-2012), de intensificación de las actuaciones en la prevención y lucha contra el fraude, en su finalidad, entre otras, de evitar comportamientos fraudulentos, modifica parcialmente en su artículo 5, el artículo 84 de la Let del IVA( Ley 37/1992), que queda redactado de la siguiente manera:

“84.Uno. Serán sujetos pasivos del Impuesto:

2. Los empresarios o profesionales para quienes se realicen las operaciones sujetas al Impuesto en los supuestos que se indican a continuación:

……..e) Cuando se trate de las siguientes entregas de bienes inmuebles:

- Las entregas efectuadas como consecuencia de un proceso concursal.

- Las entregas exentas a que se refieren los apartados 20.º y 22.º del artículo 20.Uno en las que el sujeto pasivo hubiera renunciado a la exención.

- Las entregas efectuadas en ejecución de la garantía constituida sobre los bienes inmuebles, entendiéndose, asimismo, que se ejecuta la garantía cuando se transmite el inmueble a cambio de la extinción total o parcial de la deuda garantizada o de la obligación de extinguir la referida deuda por el adquirente. …..”

La finalidad de la inclusión de estos supuestos es, según la exposición de motivos, evitar que se produzcan perjuicios a la Hacienda Pública, que consistirían en la falta de ingreso por parte del transmitente pero sí la deducción por parte del adquirente.

El receptor de una factura exenta por estos supuestos debe de proceder para su contabilización en MsConta desde el Registro, utilizando una sola operación principal y esta generará automáticamente tres registros.

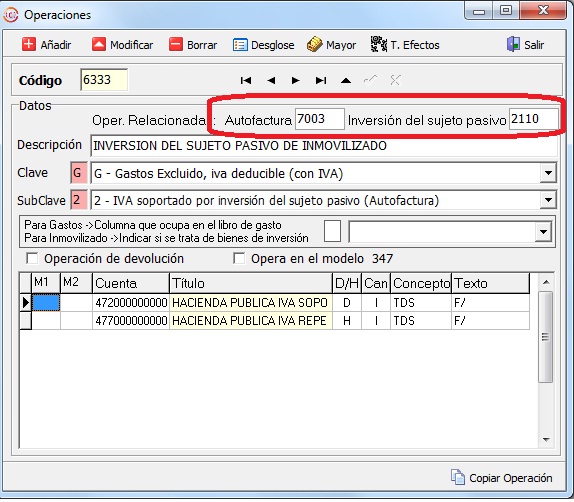

Se puede configurar por ejemplo como operación principal la ‘6333’, con una clave “G-Gasto excluido, IVA deducible” y la subclave “2-IVA soportado por inversión del sujeto pasivo”. A efectos contables solo están configuradas las cuentas de IVA. Además para que nos genere dos registros adicionales debe tener configurada en el campo “Oper. Relacionadas” las operaciones correspondientes en los campos “Autofactura” e “Inversión del sujeto pasivo”

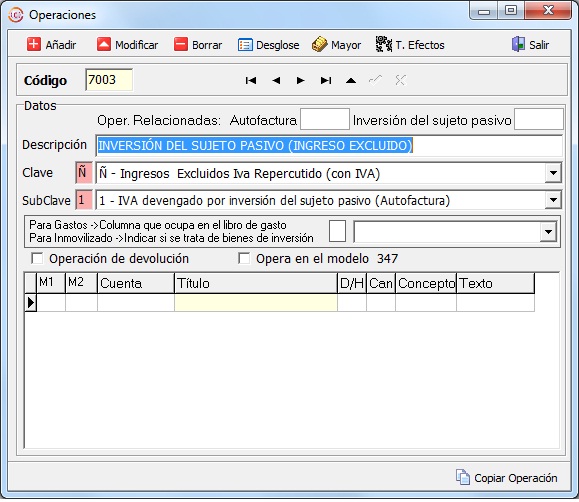

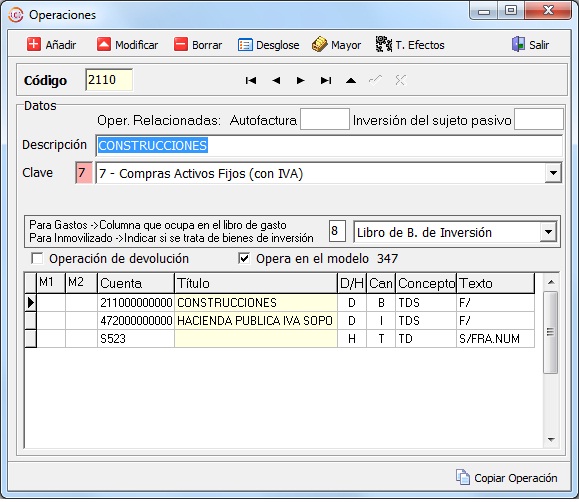

En nuestro ejemplo estas operaciones son la ‘7003’ y la ‘2110’. Estas dos operaciones deben estar configuradas de la siguiente forma:

La ‘7003’ debe tener la clave “Ñ-Ingresos excluidos IVA repercutido” y la subclave “1-IVA devengado por inversión del sujeto pasivo”. Esta operación no debe tener configuración contable.

Y la operación 2110 debe estar configurada con la clave “7-Compra de Activos Fijos (con IVA)”.

El registro que se genera con esta última operación, se genera en la línea de IVA Exento y el diario sin la subcuenta 472.

A continuación se muestra un pequeño resumen de cómo actúan estas operaciones en cuanto a listados y traslado a las liquidaciones correspondientes:

|

| Operaciones | ||

|

| 6333 | 7003 | 2110 |

| Aplicación | |||

| Modelo 303 | Casillas 22 y 23 | Casillas 01 a 09 | – |

| Modelo 390 | Casillas 190 a 558 y 605 a 606 | Casillas 27 y 28 | – |

| Modelo 340 | SI (con clave I) | – | – |

| Modelo 347 | – | – | SI |

| Libro facturas Recibidas | SI | – | – |

| Libro de Bienes de Inversión | – | – | SI |

NOTA IMPORTANTE sobre la operación ‘7003’. Al no existir obligación de confeccionar la autofactura no se registra en el Libro Registro de facturas expedidas. En consecuencia, existirá un descuadre legal entre el IVA devengado del modelo 303 y el Libro Registro de Facturas Expedidas.