El artículo 64 de la Ley 31/2022, de 23 de diciembre, de Presupuestos Generales del Estado para el año 2023 (BOE de 24 de diciembre), ha modificado la Ley del IRPF para ampliar los supuestos de aplicación de la deducción por maternidad a las mujeres que se encuentren en algunas de las siguientes circunstancias:

- que en el momento del nacimiento del menor perciban prestaciones contributivas o asistenciales del sistema de protección de desempleo, o

- que estén dadas de alta en el régimen correspondiente de la Seguridad Social o mutualidad en el momento del nacimiento del menor, o

- que en cualquier momento posterior al nacimiento del menor estén dadas de alta en el régimen correspondiente de la Seguridad Social o mutualidad con un período mínimo de 30 días cotizados.

Desaparece también el requisito de ejercer una actividad por cuenta propia o ajena para tener derecho a la misma y la limitación del importe de la deducción a las cotizaciones devengadas en el período impositivo.

El nuevo régimen resulta aplicable desde el 1 de enero de 2023 no solo a los hijos nacidos durante ese año, 2023, sino también a los nacidos con anterioridad que no hayan alcanzado la edad de 3 años, cuando en el momento del nacimiento o en un momento posterior se den alguna de las circunstancias antes señaladas.

Beneficiarios de la deducción

El artículo 81 de la Ley del IRPF regula la deducción por maternidad que minora la cuota diferencial del IRPF y que podrán aplicar las siguientes personas:

1. Las mujeres con hijos menores de tres años con derecho a la aplicación del mínimo por descendientes que cumplan alguno de los siguientes requisitos:

- Que en el momento del nacimiento del menor perciban prestaciones contributivas o asistenciales del sistema de protección de desempleo.

- Que estén dadas de alta en el régimen correspondiente de la Seguridad Social o Mutualidad:

- en el momento del nacimiento del menor o

- en cualquier momento posterior al nacimiento con un período mínimo de 30 días cotizados.A efectos del cómputo del periodo mínimo de 30 días cotizados, se tendrán en cuenta los días de cotización previos al nacimiento, acogimiento o adopción siendo necesario que con posterioridad al nacimiento, acogimiento o adopción se produzca el alta en el régimen correspondiente de la Seguridad Social o mutualidad.

Importante: cuando en el período impositivo 2022 se hubiera tenido derecho a la deducción por maternidad y al complemento de ayuda para la infancia previsto en la Ley 19/2021 en relación con el mismo descendiente, se podrá seguir practicando la deducción por maternidad a partir de 1 de enero de 2023, aun cuando alguno de los progenitores tuviera derecho al citado complemento respecto de dicho descendiente, siempre que se cumplan el resto de los requisitos exigidos a partir de 1 de enero de 2023, a los que se hizo referencia con anterioridad.

2. En caso de fallecimiento de la madre o cuando la guarda y custodia se atribuya de forma exclusiva al padre o, en su caso, a un tutor, siempre que cumplan los requisitos previstos en el artículo 81 de la Ley del IRPF, comentados con anterioridad, este tendrá derecho a la práctica de la deducción pendiente.

En el supuesto de existencia de varios contribuyentes con derecho a la deducción por maternidad respecto del mismo tutelado o acogido o menor bajo su guarda y custodia para la convivencia preadoptiva o por resolución judicial, su importe deberá repartirse entre ellos por partes iguales.

Importante: con la única excepción de los supuestos señalados en el punto 2 anterior, la deducción por maternidad corresponde íntegra y exclusivamente a la madre, siempre que cumpla los requisitos indicados para tener derecho a la misma. En consecuencia, en ningún caso distinto de los mencionados será admisible la aplicación de la deducción por parte del padre ni tampoco el reparto o prorrateo de la misma entre el padre y la madre.

Hijos que dan derecho a la aplicación de la deducción

- Los hijos por naturaleza, desde el mes de su nacimiento hasta el mes anterior a aquel en que cumplan los tres años de edad, ambos inclusive.

- Los hijos adoptados y los menores vinculados al contribuyente por razón de tutela o acogimiento permanente o de delegación de guarda para la convivencia preadoptiva.

Recuerde: podrá aplicarse desde el 1 de enero de 2023 la deducción por los hijos menores de 3 años que hubieran nacido con anterioridad a dicha fecha siempre que den derecho a la aplicación del mínimo familiar por descendientes, y se cumpla alguno de los requisitos exigidos por el artículo 81 en su redacción actual.

En los supuestos de adopción o acogimiento permanente o de delegación de guarda para la convivencia, la deducción se podrá practicar, con independencia de la edad del menor, durante los tres años siguientes a la fecha de la inscripción en el Registro Civil.

Cuando la inscripción no sea necesaria, la deducción se podrá practicar durante los tres años posteriores a la fecha de la resolución judicial o administrativa que la declare.

Cuando tenga lugar la adopción de un menor que hubiera estado en régimen de acogimiento, permanente, de delegación de guarda para la convivencia o cuando se produzca un cambio en la situación del acogimiento, la deducción se practicará durante el tiempo que reste hasta agotar el plazo máximo de tres años anteriormente citado.

En los casos de tutela, el tutor tendrá derecho al importe de la deducción que corresponda al tiempo que reste hasta que el tutelado alcance los tres años de edad.

Importante: la deducción no resulta aplicable en el caso de nietos y demás descendientes por consanguinidad distintos de los hijos, ni cuando se trate de acogimientos familiares simples, de urgencia o temporales, ni en los casos de menores respecto de los que se tenga la guarda y custodia por resolución judicial.

Cuantía de la deducción

A. En general

- El importe de la deducción (que puede ser hasta 1.200 euros) se calculará de forma proporcional al número de meses del periodo impositivo posteriores al momento en el que se cumplen los requisitos antes señalados (tanto en relación a los beneficiarios como a los hijos que dan derecho a la deducción) siempre que, durante dichos meses, ninguno de los progenitores perciba, en relación al hijo que otorgue el derecho, el complemento de ayuda para la infancia, salvo que se hubiera tenido derecho al mismo antes del 1 de enero de 2023.Por tanto, 100 euros por cada mes.

- Incremento adicional: cuando se tenga derecho a la deducción en relación con ese descendiente por haberse dado de alta en la Seguridad social o mutualidad con posterioridad al nacimiento del menor, la deducción correspondiente al mes en el que se cumpla el período de cotización de 30 días, se incrementará en 150 euros, de tal manera que el importe de la deducción correspondiente a dicho mes será 250 euros (100 euros por mes + incremento adicional de 150 euros solo en este caso).

Precisiones:

- La determinación de los hijos se realizará de acuerdo con su situación el último día de cada mes. En consecuencia, en caso de hijos por naturaleza se computará por entero el mes de nacimiento, sin que se compute el mes en que el hijo cumpla los tres años de edad.

- A los efectos del cálculo de la deducción, se computará el mes correspondiente al momento del nacimiento o aquel en que con posterioridad se cumplan los requisitos para tener derecho a la deducción.

B. Régimen transitorio aplicable a situaciones anteriores a 1 de enero de 2023

Cuando en el período impositivo 2022 se hubiera tenido derecho a la deducción por maternidad y al complemento de ayuda para la infancia previsto en la Ley 19/2021 en relación con el mismo descendiente, se podrá seguir practicando la deducción por maternidad a partir de 1 de enero de 2023, aun cuando alguno de los progenitores tuviera derecho al citado complemento respecto de dicho descendiente, siempre que se cumplan el resto de los requisitos exigidos a partir de 1 de enero de 2023, a los que se hizo referencia con anterioridad.

Límite de la deducción

El importe de la deducción por maternidad por cada hijo que otorgue derecho a la misma no podrá superar 1.200 euros anuales, salvo en el supuesto en que resulte de aplicación el incremento de 150 euros, en cuyo caso, dicho límite se eleva en dicho ejercicio hasta 1.350 euros anuales.

Cómo introducir la deducción en MsRenta

Es importante contar con el correcto software contable fiscal en tu empresa para poder llevar a cabo los cambios normativos que se producen.

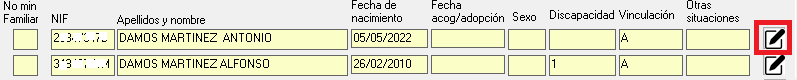

Para introducir los datos de la deducción por maternidad en MsRenta debemos acceder a la pantalla de los descendientes (pagina 2)

Pinchamos sobre el icono marcado y entramos en la ficha del descendiente.

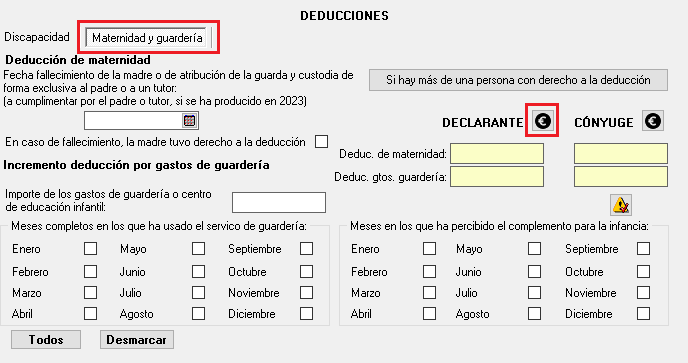

A continuación, nos vamos a la pestaña de Maternidad y pinchamos sobre el icono del euro.

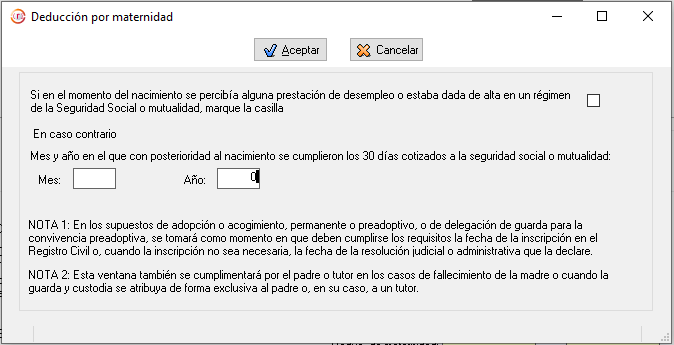

En esta pantalla existen 2 posibles situaciones:

- Que en el momento del nacimiento se perciba alguna prestación por desempleo o se esté dado de alta en un régimen de la Seguridad Social o mutualidad.

- Que el derecho se haya producido en cualquier momento posterior al nacimiento del menor y se haya cotizado un periodo mínimo de 30 días, en este caso se reflejará el mes y año cuando se haya adquirido el derecho.