Se excluye de la obligación de presentar el Modelo 390 a aquellos sujetos pasivos del Impuesto obligados a la presentación del modelo 303 trimestral que realicen exclusivamente las actividades siguientes:

Exoneración de presentar el modelo 390

- Actividades que tributen en régimen simplificado del Impuesto sobre el Valor Añadido, y/o

- Actividad de arrendamiento de bienes inmuebles urbanos.

- Asi como los sujetos pasivos que lleven los Libros registro del IVA a través de la Sede electrónica de la AEAT (SII)

La exoneracion de presentar el 390 no procederá en el caso de que no exista obligación de presentar el 303 del cuarto trimestre, por haber declarado la baja en el Censo.

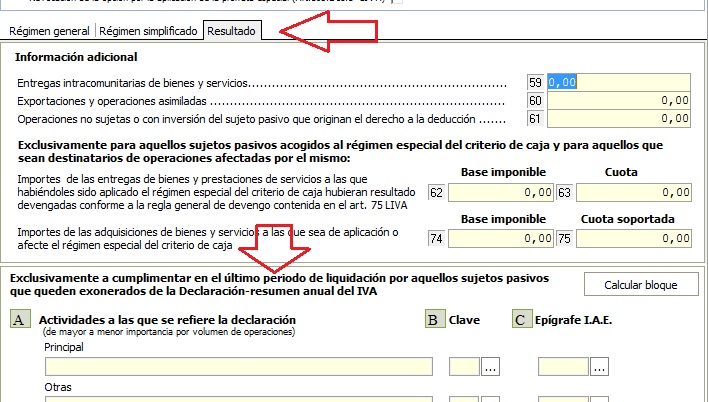

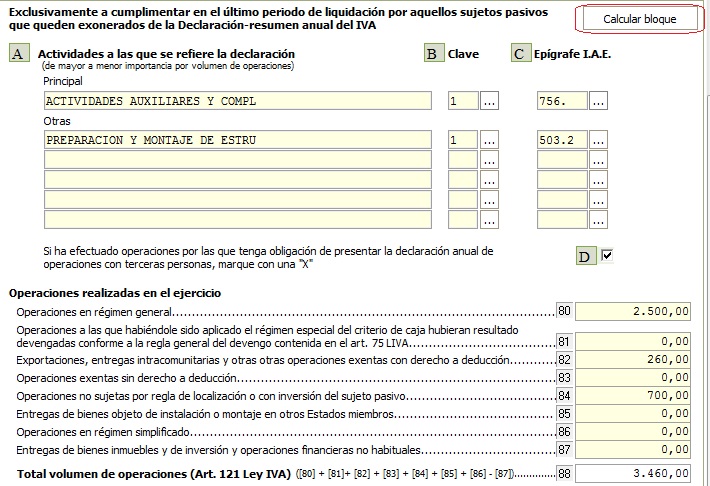

Esta exoneracion está condicionada a que se cumplimente la información adicional en el cuarto periodo del modelo 303. Esta información se encuentra en la hoja “Resultado” en el apartado «Exclusivamente a cumplimentar en el último período de liquidación por aquellos sujetos pasivos que queden exonerados de la Declaración-resumen anual del IVA«.

Para que el programa de MsModelos cumplimente este apartado de forma automática, debe primero grabar el modelo y a continuación pulsar el botón “Calcular bloque” de la pestaña “Resultado”.

En función de si la empresa tiene programa de contabilidad o no, los datos se leen como se especifica a continuación:

Lectura de datos desde MsConta

Casilla ’80’ Operaciones en régimen general’ y ’86’ Operaciones en régimen simplificado’. Se reflejan las bases introducidas mediante las operaciones que tengan configuradas las claves:

- ‘5 Ingresos con IVA’

- ‘4 Ingresos con retención’

- ‘3 Ingresos de rendimiento de capital con IVA’

- ‘Ñ Ingresos excluidos, IVA Repercutido’+

Casilla ’81’. Solo para las empresas que estén acogidas al régimen especial del Criterio de Caja. Lectura de todas las bases de los ingresos con IVA del periodo estén o no cobradas.

Casilla ’82’ Exportaciones, entregas intracomunitarias y otras operaciones exentas con derecho a deducción. Se reflejan las bases introducidas en contabilidad mediante las operaciones que tengan las claves:

- ‘D Entregas intracomunitarias sin IVA’

- ‘F Entregas Activos Fijos intracomunitarios sin IVA’

- ‘T Operaciones no sujetas o con inversión del sujeto pasivo’ ‘y subclave ‘1-Operaciones a efectos del modelo 349‘.

- ‘P Exportaciones (sin IVA)’

- ‘Q Exportaciones de activos fijos (sin IVA)’.

Casilla ’83’ Operaciones exentas sin derecho a deducción. Lectura de las bases de los registros cuyas operaciones tengan configuradas las claves ‘5’, ‘4’, ‘A’ y ‘Ñ’ y cuya fila de tipo de IVA sea la identificada como ‘E’ (exento).

Casilla ’84’ Operaciones no sujetas por reglas de localización o con inversión del sujeto pasivo. Lectura desde contabilidad de aquellas operaciones configuradas con la clave ‘T Operaciones no sujetas o con inversión del sujeto pasivo’.

Casilla ’87’ Entregas de bienes de inversión. Lectura desde contabilidad de de las bases de aquellas operaciones configuradas con la clave ‘A Ventas Activos Fijos con IVA’.

Lectura de datos desde los 303 (la empresa no puede estar activa en MsConta)

Casilla ’80’ Operaciones en régimen general’ y ’86’ Operaciones en régimen simplificado’. Lectura de las bases de las casillas 01, 04 y 07 de los trimestrales.

Casilla ’82’ Exportaciones, entregas intracomunitarias y otras operaciones exentas con derecho a deducción. Lectura de las casillas 59 y 60 de los trimestrales.

Casilla ’84’ Operaciones no sujetas por reglas de localización o con inversión del sujeto pasivo. Lectura de la casilla 61 de los trimestrales.